معرفی خدمات حسابداری مالیاتی و ضرورت ارائه آن ها

آگوست 13, 2024

آموزش انبارداری و بررسی اصول اولیه انبارداری

نوامبر 10, 2024مقدمه :

استارت اپ یا کسب و کار استارت اپی نوعی از کسب کار است که در آن فردی یا افرادی به صورت خلاقانه و نوآورانه با ایده های تازه به تولید محصول و یا ارائه خدمات می پردازند. این نوع کسب و کار مهمترین تفاوتی که با کسب و کار های رایح دارند این است که ایده آن ها آنقدر جذاب و گیرا است که بدون نیاز به تبلیغات و بازاریابی اساسی همه گیر می شود. یکی از پارامتر های مهمی که یک استارت اپ موفق می بایست در نظر بگیرد، استفاده از یک حسابداری مناسب و کارامد است که بتواند از طریق آن میزان هزینه ها و سود دهی های خود را محاسبه و پیشبینی نماید.

در این مقاله می خوانید :

مبانی اصلی حسابداری استارت اپ ها

حسابداری استارت اپ ها مجموعه ای از اصول و روش هایی می باشد که به مدیریت مالی و ثبت دقیق تراکنش های مالی مجموعه کمک می کند. برخی از مهمترین مبانی اصلی حسابداری استارت اپ ها عبارت اند از :

- ثبت دقیق تمامی تراکنش های مالی : تمامی تراکنش های مالی می بایست به طور کاملا دقیق و به صورت جداگانه ثبت شوند تا بتوان در صورت لزوم در سریع ترین زمان ممکن به آن ها دسترسی داشت.

- مدیریت جریان نقدی : کنترل و رصد دقیق جریان های نقدی مجموعه برای اطمینان از دسترسی به منابع مالی و همچنین پرداخت به موقع تعهدات مالی بسیار مهم است.

- پایبندی به قوانین مالیاتی : از جمله اصول بسیار مهم حسابداری استارت اپی رعایت قوانین و مقررات مالیاتی می باشد و همچنین به روز بودن نرم افزار های حسابداری در جهت رفع هرگونه نیاز های قانونی بسیار ضروری است.

- برنامه ریزی های مالی : برنامه ریزی دقیق و بودجه بندی دقیق برای کنترل هزینه ها، مدیریت منابع مالی و تعیین اهداف مالی از اهمیت بسیار بالایی در حسابداری استارت اپی برخوردار است.

- گزارشگری مالی : گزارشگیری های منظم از عملکرد مالی مجموعه و نتایج استارت اپ به صاحبان سهام، سرمایه گذاران و همچنین سایر ذی نفعان کمک می کند که تصمیمات درست تری اتخاذ کنند.

- کنترل هزینه ها : کنترل و رصد دقیق هزینه ها برای بهبود بهره وری مالی و کاهش هدرفت منابع مالی بسیار ضروری می باشد.

معیارهای مهم در حسابداری استارت اپ ها

یک کسب و کار استارت اپی مناسب می بایست با معیار های حسابداری استارت اپی آشنا بوده و بتواند مسیر حرکت خود را از طریق آن ها مشخص کند. مدیران استارت اپ باید بدانند در هر برهه زمانی چه رفتار و واکنشی به رویداد های مالی پیش آمده داشته باشند. برخی از مهمترین معیار های حسابداری استارت اپی که می بایست در نظر گرفته شود عبارت اند از :

میزان درآمد ها و هزینه ها

همانطور که می دانید میزان درآمد ها و هزینه ها از معیار های بسیار مهم در انواع حسابداری و همچنین حسابداری استارتاپی است بنابراین کارافرینان می توانند با نظارت دقیق بر این موارد از سلامت مالی مجموعه خود اطمینان داشته باشند و همچنین تصمیمات صحیح تری اتخاذ کنند.

درآمد محرک اصلی رشد استارت اپ است بنابراین پیگیری و بررسی منظم درآمد در این نوع حسابداری بسیار حیاتی می باشد. کار آفرینان می توانند از طریق این اطلاعات به گسترش فعالیت های خود و سرمایه گذاری های آینده بپردازند و همچنین در فرصت های پیش امده تصمیمات هوشمندانه تری بگیرند.

لازم به ذکر است که در حسابداری استارت اپ ها مبحث هزینه ها بیشتر در رابطه با هزینه های راه اندازی کسب و کار مطرح می شود و این هزینه های راه اندازی شامل هر مواردی از جمله حقوق و دستمزد کارکنان گرفته تا اجاره و خدمات آب و برق نیز می شود. کارفرمایان می توانند از طریق ردیابی این هزینه ها، هزینه های خود را کاهش داده و مخارج را مدیریت کنند.

سرمایه در گردش

سرمایه در گردش مقدار پولی است که یک مجموعه برای تامین مالی عملیات های روزانه خود در اختیار دارد. این سرمایه یکی از مهمترین و حیاتی ترین بخش های یک کسب و کار استارت اپی محسوب می شود زیرا کمبود سرمایه در گردش می تواند از رشد و موفقیت استارت اپ ها جلوگیری کند.

بنابراین به دلیل منابع محدودی که استارت اپ ها با آن مواجه هستند، سرمایه در گردش از جمله موارد مهمی است که همیشه به آن توجه دارند. زیرا همواره می بایست به دلیل محدود بودن منابع آن را به خوبی مدیریت بنمایند. همچنی لازم به ذکر است که سرمایه در گردش به آن ها نیز کمک می کند که بتوانند در مراحل اول کار و زمانی که جریان نقدی آن ها محدود است، سر پا بمانند.

میزان جریان نقدی

از طریق جریان نقدی می توان مشخص کرد که به چه میزان پول وارد کسب و کار می شود و به چه میزان خارج می شود که این میزان شامل مواردی همچون درآمد های حاصل از فروش، هزینه های کسب و کار، مالیات و سایر پرداختی ها است. جریان نقدی را می توان به دو دسته مهم عملیاتی و سرمایه گذاری تقسیم کرد.

جریان نقدی عملیاتی مقدار پولی است که برای فروش و هزینه های عملیاتی استفاده می شود مانند مبالغ اجاره، حقوق و دستمزد و … اما سرمایه گذاری همانطور که از نامش پیداست مقدار پولی است که برای سرمایه گذاری وارد کسب و کار استارت اپی می شود و برای مخارجی همچون خرید تجهیزات و املاک و .. استفاده می شود.

هنگام بررسی جریان های نقدی، توجه به روند های کوتاه مدت و بلند مدت آن ها بسیار مهم است. برای مثال جریان های نقدی کوتاه مدت برای دوره ای به مدت یک تا سه ماه اندازه گیری می گردد اما جریان های نقدی بلند مدت برای مدت یک سال یا بیشتر اندازه می شود. از طریق ردیابی جریان های بلند مدت و کوتاه مدت می توان اولویت های مجموعه را مشخص کنیم و در صورت لزوم بتوانیم در سریع ترین زمان ممکن برای ان ها بودجه اختصاص دهیم.

در حسابداری استارتاپی می بایست تمامی حساب های پرداختنی و موجودی حساب های دریافتی مجموعه خود را به صورت کامل زیر نظر داشته باشیم تا بتوانیم جریان های نقدی مجموعه را به صورت موثر تری مدیریت کنیم. منظور از حساب های پرداختنی مبالغی است که از فروشندگان و تامین کنندگان دریافت می گردد درحالی که منظور از حساب های دریافتنی مبالغی است که از مشتریان سررسید می گردد. دانستن این بدهی ها می تواند به شما کمک کند که برای نیاز های مالی اینده خود برنامه ریزی های دقیق تری داشته باشید و سرمایه در گردش مجموعه خود را بهتر کنترل مدیریت کنید.

بیشتر بخوانید : صورت جریان نقد چیست

سودآوری

سود آوری جزو اولین معیار هایی است که هنگام شروع یک استارت اپ به ان می پردازند. تمرکز بر روی سود آوری به اندازه رشد درآمد نیز مهم است که باعث می شود که بتوانیم موفقیت کسب و کار خود را اندازه گیری کرده و پیشرفت را به سمت سود آوری سوق دهیم.

معیار های اندازه گیری سود آوری معمولا به دو دسته حاشیه سود ناخالص و حاشیه سود خالص تقسیم می شود. حاشیه سود ناخالص تعریف می کند که چه مقدار از درآمد پس از محاسبه هزینه های کالا های فروخته شده باقی می ماند اما حاشیه سود خالص مطرح می کند که پس از محاسبه تمامی هزینه ها مانند مالیات ها و هزینه های سربار، چه مقدار از درآمد باقی مانده است.

از این معیار های سود آور می توان برای تعیین اهداف استفاده کرد برای مثال اگر بخواهیم در مدت زمان مشخصی به سطح خاصی از سود آوری دست پیدا کنیم، می توانیم از این معیار ها برای پیگیری پیشرفت خود در رسیدن به ان اهداف استفاده نماییم.

بنابراین سود آوری از جمله معیار های بسیار مهمی در شاخص های مالی در استارت اپ ها می باشد و نباید از آن قافل شویم. ردیابی حاشیه سود ناخالص و خالص در طول زمان می تواند از روند شناسایی ناکارآمدی ها، تعیید اهداف و ارزیابی سرمایه گزاری های بالقوه و یا محصولات جدید کمک کند.

بیشتر بدانید : حسابداری چیست؟

مراحل حسابداری استارت اپ ها

حسابداری استارت اپ ها شامل چند مرحله بسیار مهم و کلیدی است که به مدیریت مالی و رشد کسب و کار کمک می کند این مراحل عبارت اند از :

- جداسازی هزینه های شخصی از هزینه های کسب و کار : این کار باعث می شود که کسب و کار دارای شفافیت مالی باشد و از مشکلات مالیاتی پیشرو جلوگیری نماید.

- مدیریت جریان نقدی : کنترل جریان های نقدی برای اطمینان از دسترسی به منابع مالی ضروری و پرداخت به موقع تعهدات مالی.

- برنامه ریزی مالی و بودجه بندی : همانطور که از نامش پیداست به تعیین بودجه و برنامه ریزی های مالی برای کنترل هزینه ها و منابع مالی می پردازد.

- پیگیری و رصد کامل تمامی هزینه ها : برای داشتن یک تصویر واضح از وضعیت مالی استارت اپ و رصد کامل هزینه ها می بایست تمامی تراکنش های مالی با دقت ثبت گردند.

- پایبندی به تمامی قوانین مالیاتی : رعایت قوانین مالیاتی و همچنین به روز بودن نرم افزار حسابداری برای رفع هرگونه نیاز های قانونی و مالیاتی.

- بررسی روند حسابداری : نظارت و تحلیل منظم بر روی حساب های مجموعه جهت شناسایی فرصت های رشد و بهبود.

مشکلات حسابداری استارت اپ ها

برخی از معمول ترین مشکلاتی که برای استارت اپ های نوپا به وجود می اید عبارت اند از :

- عدم تحلیل امور مالی قبل از اتخاذ تصمیم گیری های مهم : در حسابداری استارت اپی نیاز است مدیران مربوطه قبل از اتخاذ هرگونه تصمیم گیری داده های مالی خود را به صورت کامل تجزیه تحلیل نموده تا به اندازه کافی از تصمیم گیری خود مطمئن شوند.

- دریافت مشاوره از افراد نابلد : مدیران استارت اپ می بایست در امور حسابداری و مالی خود از افرادی مشاوره دریافت کنند که در گذشته در زمینه های مشابه استارت اپ آن ها به فعالیت پرداخته اند و از کسب و کار و ماهیت استارت اپ آن ها نیز شناخت کافی را دارند. زیرا با وجود این که ممکن است برخی از این مشاورین و متخصصان افرادی خبره ای در زمینه حسابداری باشند، اما به دلیل نداشتن اگاهی کامل از کسب و کار استارت اپی مورد نظر ممکن است با راهنمایی های اشتباه آن ها را بیشتر سردرگرم بکنند.

- محدودیت منابع : همانطور که می دانید استارت اپ ها هنکام شروع کار با منابع محدودی منجمله مالی شروع می کنند که در نتیجه ممکن است نتوانند تیم مالی با تجربه ای استخدام کنند. بنابراین این محدودیت در ادامه می تواند به عدم دقت کافی در تهیه و ثبت گزارش های مالی مجموعه منجر شود.

- رشد سریع : استارت های نوپا ممکن است به سرعت رشد کنند و این رشد سریع نیازمند تغییراتی در ساختار فرآیند های مالی باشد.

- پیچیدگی های مالی : استارت اپ ها ممکن است در ابتدای فعالیت با چالش های مالی زیادی مواجع شوند. این چالش ها می تواند شامل چگونگی تامین منابع مالی، مدیریت نقدینگی و سود آوری و سرمایه گذاری نیز باشد که این موارد نیازمند تحلیل های بسیار دقیق و برنامه ریزی های مداوم است.

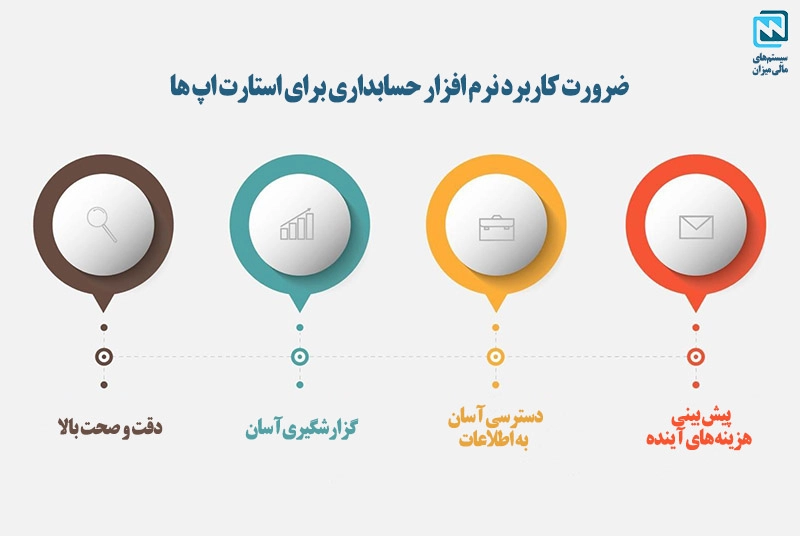

ضرورت کاربرد نرم افزار حسابداری برای استارت اپ ها

از جمله مزایایی که باعث می شود استفاده از نرم افزار حسابداری برای استارت اپ ها ضرورت داشته باشد عبارت اند از :

- دقت و صحت بالا : استفاده از نرم افزار های حسابداری باعث می شود ثبت و محاسبه تراکنش های مالی با دقت و سرعت بالایی ثبت گردد.

- گزارشگیری آسان : نرم افزار های حسابداری در سریع ترین زمان ممکن قابلیت تحلیل و گزارش گیری های بسیار جامعی را در اختیارتان می گذارد که بتوانید روند های مالی خود را به خوبی شناسایی کنید و تصمیم گیری های بهتری انجام دهید.

- دسترسی آسان به اطلاعات : یکی از مهمترین قابلیت هایی که نرم افزار های حسابداری به شما می دهند این است که به اطلاعات مالی خود در هر زمانی که لازم بود دسترسی کامل داشته باشید.

- پیش بینی هزینه های آینده : حسابداری به استارت اپ ها کمک می کند که هزینه های اتی و نقاط ضعف مالی مجموعه را به خوبی پیش بینی کرده و مدیران مالی بتوانند با استفاده از ان ها برنامه ریزی های صحیحی برای مدیریت مالی خود انجام بدهند.

نقش حسابداری در پیشگیری از شکست استارت اپ ها

همانظور که تا این لحظه دریافتیم حسابداری نقش بسیار مهمی در پیشگیری از شکست استارت اپ ها دارد. برخی از مهمترین نقش هایی که دارد عبارت اند از :

- مدیریت مالی : حسابداری به استارت اپ ها کمک می کند که جریان نقدی مجموعه خود را به خوبی مدیریت نموده و از کمبود نقدینگی جلوگیری نمایند.

- رعایت قوانین و مقررات قانونی : حسابداری به استارت اپ ها کمک می کند که تا تمامی قوانین مالیاتی و قانونی را رعایت کنند و از به وجود آمدن مشکلات حقوقی جلوگیری نماید.

- ارزیابی عملکردی مجموعه : استارت اپ ها می توانند با استفاده از داده های حسابداری عملکرد خود را ارزیابی نموده و تمامی نقاط قوت و ضعف خود را شناسایی نمایند.

- تصمیم گیری های بهتر : با در اختیار داشتن اطلاعات مالی دقیق، مدیران مجموعه می توانند از طریق این اطلاعات تصمیم گیری های بهتری اتخاذ کنند و در صورت لزوم منابع بهتری را در اختیار بخش های مربوطه تخصیص دهند.

- جذب سرمایه گذار : مدیران استارت اپ ها می توانند از طریق گزارش های مالی شفاف و دقیقی که از طریق حسابداری به دست می آورند اعتماد سرمایه گذاران را جلب نموده و به جذب سرمایه های جدید بپردازند.

شرایط و قوانین مالیاتی استارت اپ ها

به طور خلاصه قوانین مالیاتی برای اس تارت اپ ها شامل چند بخش مهم است که این بخش ها عبارت اند از :

- ثبت نام استارت اپ در سامانه مالیاتی و دریافت کد اقتصادی : تمامی استارت اپ ها در ابتدای کار می بایست در سامانه مالیاتی کشور ثبت نام کنند و کد اقتصادی مخصوص به خود را دریافت نمایند. نکته بسیار مهم این است که این فعالیت می بایست حداکثر تا 4 ماه قبل از شروع فعالیت مجموعه انجام شود.

- مالیات بر ارزش افزوده : استارت اپ ها نیز مانند کسب و کار های دیگر مشمول مالیات بر ارزش افزوده نیز می باشند و می بایست این نوع مالیات را در فاکتور های فروش خود لحاظ کنند و به سازمان های امور مالیاتی پرداخت کنند.

- معافیت مالیاتی : استارت اپ های نوپا از تاریخ ثبت شرکت تا به مدت 3 سال از پرداخت مالیات معاف هستند. این معافیت در نظر گرفته شده به منظور حمایت از کسب و کار های نوپا و کمک به رشد ان ها در مراحل اولیه می باشد.

- مالیات بر درآمد : پس از دوره معافیت استارت اپ ها می بایست بر اساس سود سالانه مجموعه خود مالیات بر درامد پرداخت نمایند.

- گزارش دهی مالیاتی : در نهایت استارت اپ ها می بایست گزارش های مالی سالانه خود را به سازمان امور مالیاتی ارائه دهند. این گزراش ها می بایست شامل درآمد ها، هزینه ها و سود و زیان مجموعه باشد.

ویدئو حسابداری استارت اپ ها

برای دانلود فایل مقاله حسابداری استارت اپ ها PDF کلیک نمایید.